Pedro Caramuru

Apontada como a grande vilã da inflação em 2021, a alta dos combustíveis – em especial, a gasolina e o diesel – tem dado as caras neste ano com novos reajustes anunciados recentemente pela Petrobras (PETR4) e riscos de avanço da cotação do barril de petróleo.

De acordo com o índice oficial da inflação brasileira, o IPCA, o maior aumento médio de preços em 2021 foi aferido na cesta de transportes, com alta de 21,03% no ano, muito por causa dos preços de combustíveis, que sofrem influência da cotação do barril de petróleo e câmbio desfavorável.

Também houve aumento expressivo do custo de habitação, em segundo lugar no índice, com elevação de 13,05%. Foi influenciado pelo preço da energia elétrica — subindo por causa da crise hídrica e ativação das usinas termelétricas, que também dependem de combustíveis.

Por outro lado, a alta da commodity também trouxe a valorização das ações do setor. A principal é da estatal brasileira Petrobras – que em 2021 teve ganhos de 28,7% nas ações ordinárias (PETR3) e 21,8% nas preferenciais (PETR4), num ano em que o mercado de ações não foi tão bem assim.

Por isso, investidores e o mercado financeiro procuram saber: quais as tendências para os derivados do petróleo e as implicações para a economia brasileira em 2022?

Preço dos combustíveis tem efeito ‘em rolo compressor’

Para o CEO da Planner Corretora e colunista do Suno Notícias, Alan Gandelman, as perspectivas para a cotação do petróleo apontam para um cenário com perspectivas de alta, principalmente se considerados os riscos relacionados à oferta e à demanda do petróleo, bem como a volatilidade do câmbio em ano eleitoral no Brasil.

Ainda que a disseminação da variante Ômicron do novo coronavírus traga um alívio temporário para a demanda de petróleo e seus derivados – como diesel, gasolina e o querosene de aviação -, Gandelman estima que o efeito é passageiro: tão rápido quanto caiu, a cotação do petróleo volta a subir.

Atualmente, a commodity é negociada no patamar dos US$ 83,9 no caso do WTI (contratos de fevereiro de 2022) e US$ 86,1 para o Brent (março de 2022).

Para o cenário próximo, o especialista também reforça que, apesar das promessas da Opep de ampliar a produção em 400 mil barris por dia, na prática a produção deste grupo de países tem avançado em nível inferior à meta. O que traz incertezas sobre a capacidade do grupo.

“Mesmo a Opep tendo acordado em aumentar mensalmente a sua produção em 400 mil barris de petróleo, ela não tem feito isso. E a ameaça de países não-membros de usar as suas reservas próprias para aumentar o volume não surtiu efeito no mercado”, afirma.

“Agora começa a se questionar se existe, de fato, esse petróleo todo que a demanda pede”, diz. “A demanda vai voltar. Só que o petróleo já está a US$ 80.”

Produção da Opep fica aquém da retomada em 2020

Conforme decisão da 19ª Reunião Ministerial de Membros e Não-Membros da Opep, em julho de 2021 os países membros do bloco concordaram em elevar, a cada mês a partir de agosto, a produção de petróleo cru em 400 mil barris por dia, em linha com o crescimento da demanda mundial.

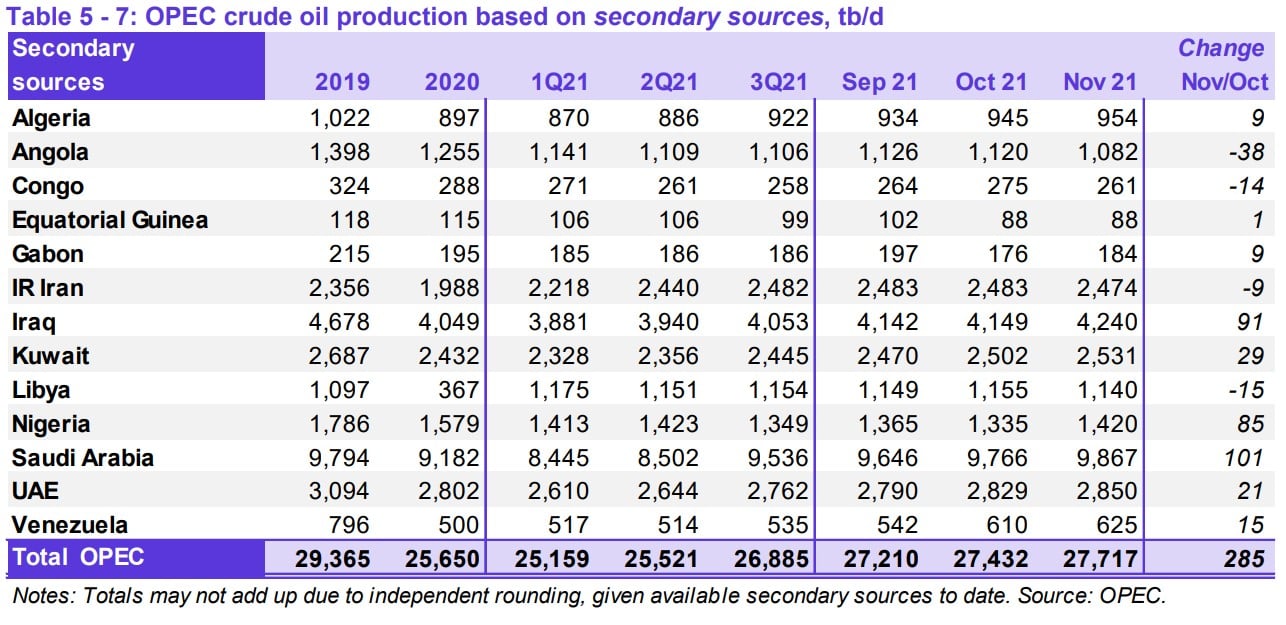

Em agosto de 2021, segundo dados da própria Opep com base em fontes secundárias, a produção do grupo havia sido de 26,76 milhões de barris/dia. No mês seguinte, em setembro, a produção passou a 27,21 milhões de barris/dia – 12,5% ou 50 mil barris/dia acima da meta.

Desde então, a produção do grupo ficou aquém do estipulado: em outubro a produção foi de 27,43 milhões de barris/dia, 180 mil barris/dia a menos que o esperado em relação a setembro, e em novembro – último dado disponível – a produção foi de 27,72 milhões de barris/dia, déficit de 110 mil barris/dia em relação ao avanço com base no mês anterior.

Gandelman não descarta que a cotação do barril possa chegar a US$ 100 “se não houver nenhuma medida extrema”, como o aumento substancial da oferta, seguindo o crescimento da demanda prevista.

Para o Brasil, isso significaria um avanço dos custos repassados aos consumidor pela Petrobras no preço da gasolina e do diesel nas bombas dos pontos de combustíveis, e, consequentemente, da inflação e dos juros acima das projeções, ainda que a cotação do dólar se mantenha estável, entre R$ 5,50 e R$ 5,60.

“Aqui, a gente tem um aumento duplo. Se nos Estados Unidos a gasolina subiu 27%, 28%, aqui aumentou 47% por causa do dólar – que também avançou – e dos nossos preços, em reais. A gente tem aqui esse dualismo na composição do preço do combustível”, lembra.

“O petróleo, por exemplo, afeta diretamente o custo dos transportes, que afeta diretamente [o custo] das mercadorias – para levar daqui pra lá, de lá pra cá -, impacta as passagens aéreas. É uma questão em rolo compressor que faz com que essa inflação surja quase que desenfreada”, acrescenta.

‘Estoques de petróleo e refinados – como gasolina e diesel – estão em níveis extremamente baixos’

Para Subhojit Daripa, portfolio manager na Atlas One, existem três variáveis relevantes e desafiadoras para a precificação da commodity neste ano.

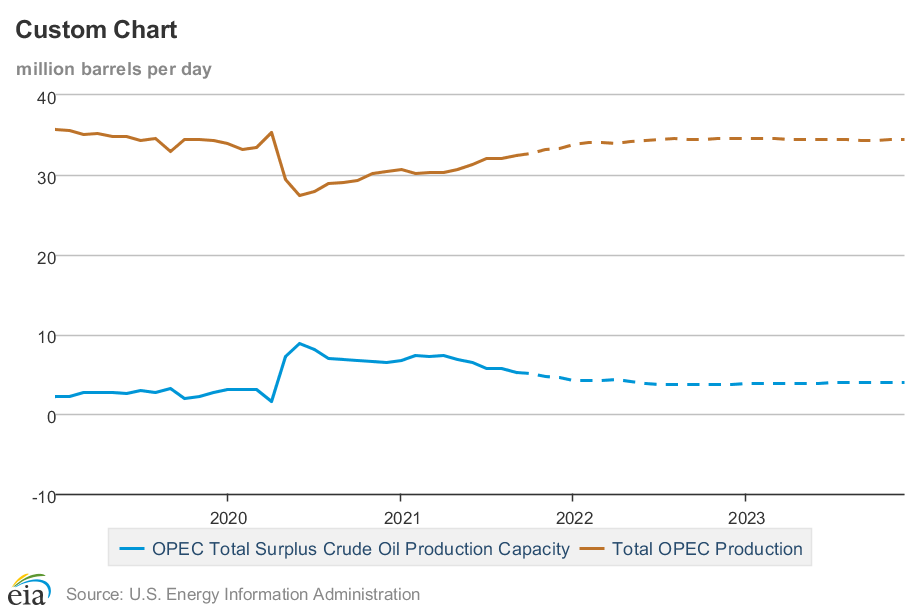

A primeira delas é a falta de capacidade disponível da Opep em suprir a demanda do mercado de petróleo. Apesar de bem-sucedido, o corte de produção, no início da pandemia da Covid-19, para balancear a queda abrupta da demanda, a capacidade de injeção está chegando ao fim.

Caso se mantenha o ritmo atual prometido – de aumento mensal da produção em 400 mil barris/dia -, Daripa calcula que os países membros da organização atinjam o limite produtivo em seis ou sete meses, e, assim, a capacidade adicional de produção deixa de existir.

O segundo ponto que ele destaca é a redução de investimento dos últimos anos, que ficou entre um terço e metade do histórico de investimento dos anos anteriores.

“A gente precisa descobrir algo perto de 4,5 bilhões de novos barris todo ano. O que foi descoberto no ano passado não chega a 20% desse total. Não tem muito de onde tirar petróleo em uma situação em que a demanda continua crescendo”, afirmou o especialista ao Suno Notícias.

“A transição energética vai acontecer sem dúvida alguma – é só uma questão de tempo -, mas ainda existe esse período, entre hoje e o momento em que de fato haverá uma queda significativa na demanda de petróleo, em que pode faltar oferta por falta de investimento”, disse.

Para Daripa, este cenário pode começar a se concretizar tão cedo quanto a partir do segundo semestre deste ano, com uma corrida dos países às compras para reforço dos estoques. “Existem cartas na manga, como o Irã voltar ao mercado ou uma mudança de regime na Venezuela, mas o balanço é muito tênue.”

A terceira ressalva que o analista faz é para os estoques, não só de petróleo, mas também de refinados, que estão “em níveis extremamente baixos”, colocando pressão sobre os preços até, pelo menos, o segundo semestre.

O especialista também não descarta que a cotação do barril ultrapasse os US$ 100, o que traria consigo o aumento de preço da gasolina, do diesel e dos índices de inflação no Brasil, conforme variação do câmbio.

Dados da EIA reforçam produção de gasolina abaixo da meta

Segundo projeções da Administração de Informação sobre Energia dos EUA (EIA, na sigla em inglês), a produção de petróleo cru da Opep deve se estabilizar em meados de 2022 em torno dos 34,5 milhões de barris/dia às custas de uma redução do excedente produtivo ao nível de 3,75 milhões de barris/dia.

Ainda assim, o aumento da produção deve acontecer abaixo do ritmo prometido de acréscimo mensal de 400 mil barris/dia na produção. De acordo com os dados da EIA, a produção da Opep em novembro de 2021 ficou 380 mil barris/dia abaixo do aumento prometido e, em dezembro de 2021, 210 mil barris/dia abaixo.

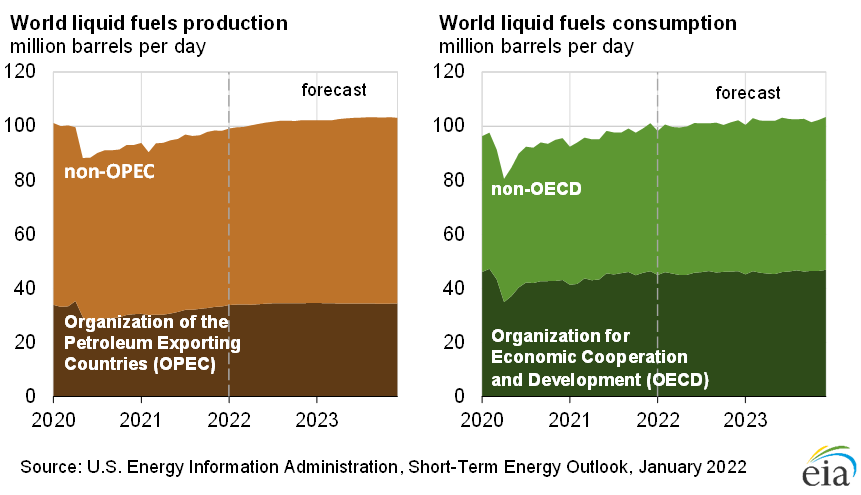

De acordo com o relatório Perspectivas de Energia de Curto Prazo, divulgado pela EIA nesta semana, por mais de um ano o consumo de petróleo no mundo esteve acima da produção, por causa, principalmente, de restrições de produção por membros da Opep+, de investimento nos Estados Unidos e outras disrupções de abastecimento.

“Nós estimamos que os estoques de petróleo caíram por seis trimestres consecutivos, em média de 2,1 milhões de barris/dia em 2020 e 1,4 milhão de barris/dia em 2021”, informa sobre os fatores que fizeram a commodity saltar de US$ 43 no 3º trimestre de 2020 para US$ 79 no 4º trimestre de 2021.

“As incertezas dos mercados têm crescido conforme entramos em 2022. [Entretanto], prevemos que a produção global de petróleo deve voltar a superar o consumo tanto em 2022, quanto em 2023, resultando em um aumento dos estoques, em média de 0,5 milhões de barris/dia em 2022 e 0,6 milhões de barris/dia em 2023”, destaca o texto.

Com isso, a entidade prevê que o preço do barril Brent deve retornar ao nível de US$ 75 dólares em 2022 e de US$ 68 em 2023 – com ressalvas para as incertezas relativas à forma como a pandemia da Covid-19 pode impactar os mercados globais e elevar a volatilidade da commodity.

Para o Brasil, Daripa avalia que no curto prazo, considerando um horizonte até 31 de dezembro de 2022 – data limite do atual mandato presidencial -, não há perspectiva de a Petrobras ou seus acionistas sejam prejudicados por medidas que busquem amenizar os custos inflacionários.

Daripa relembra entrevista recente do presidente da estatal, general Joaquim Silva e Luna, na qual defende que a empresa “não faça política pública”.

Para o ano seguinte, o analista reforça um nível de indefinição, mas que já está precificado nas ações. “Talvez um novo governo não cometa os mesmos erros que o anterior cometeu. Mas não acho que a Petrobras está completamente imune a interferência”, afirmou.Petrobras (PETR4) não pode fazer política pública, diz Silva e Luna

Gasolina cara não interessa a ninguém

Com uma perspectiva amena em relação às demais, o sócio da Reach Capital e analista Pedro de Marco disse ter uma postura mais conservadora quando se trata do mercado de óleo e gás.

Segundo Marco, existem os investidores que estão bastante otimistas com o preço do petróleo e estimam uma escalada acima dos US$ 100. Mas a Reach prevê que o preço da commodity deva cair e fechar o ano próximo às projeções da EIA, em torno de US$ 75.

Ao Suno Notícias, Marco disse que a Opep deve dar o tom do preço do petróleo em 2022 e ressalta que a organização parece estar alinhada com um preço-alvo em torno de US$ 70 o barril.

“Existe [o risco de a Opep não entregar a produção prometida em 2022]. Isso pode acontecer. Mas não seria benéfico para ninguém. Os Estados Unidos, há dois meses, liberaram reservas para tentar segurar um pouco o preço do combustível. Preço alto é uma coisa super impopular”, enfatiza. “Não acredito que países desenvolvidos serão coniventes com essa situação.”

Sobre o surgimento de variantes do novo coronavírus, o analista avalia que a queda e a recuperação dos preço tem sido cada vez mais ágil. “Toda vez que surge alguma novidade, isso vai para o preço do petróleo, mas depois volta e de forma mais rápida. Na ômicron, o preço do petróleo respondeu de forma muito veloz”, disse.

Queda no níveis dos reservatórios deve continuar pressionando os preços até 2ª metade de 2022

Para Fernanda Cunha, analista de Equities da AZ Quest, há uma pressão de alta sobre o preço do petróleo no curto prazo por causa do desequilíbrio entre oferta e demanda que tem reduzido estoques.

“Acreditamos que, na segunda metade de 2022, o barril de petróleo possa ficar acima de US$ 90 por causa do descompasso entre a taxa de depleção dos reservatórios e a taxa de recomposição da curva de produção de óleo mundial”, diz ao Suno Notícias.

Entre os fatores que influenciam a oferta de combustíveis, Cunha reforça a retomada da exploração do shale americano, a coordenação de produção dos países membros da Opep+ e a transição do foco mundial em fontes de energia renováveis. Pela oferta, o impacto da variante Ômicron é reduzido, o que trouxe menos volatilidade à demanda mundial.

Cunha também avalia que, caso se mantenha a política da Petrobras de repasse dos custos aos consumidores, benéfica para as empresas de óleo e gás, a tendência é de que o aumento do custo do petróleo se traduza em aumento dos preços dos combustíveis.

“A Petrobras tem sido bastante firme na indicação de que vai manter a sua política de preços de paridade de importação”, observa. “O óleo mais alto impacta sim a inflação, não só aqui no Brasil mas no mundo todo.”

Preço-alvo para a Petrobras

Segundo dados do Forecast, do Status Invest, a mediana do preço-alvo de nove instituições para as ações preferenciais da Petrobras (PETR4) é de R$ 37,40, com potencial de valorização de 19,22%.

O BB Investimentos, braço do Banco do Brasil (BBAS3), disse, em relatório deste mês, que mantém a recomendação de compra para os papéis da Petrobras, tanto as ações ordinárias (PETR3) quanto as preferenciais (PETR4).

Segundo o banco, o preço-alvo das ações ordinárias e preferenciais é de R$ 36,00, com potencial de valorização de 6,4% e 18,7%, respectivamente.

A Mirae Asset também mantém recomendação de compra para os papéis da Petrobras. A gestora estima preço-alvo de R$ 34,42 para as ações ordinárias e R$ 34,49 para as ações preferenciais, potencial de valorização de 1,7% e 13,7%.

Em relatório recente, o Bank of America disse que faz a recomendação de compra para as ações da Petrobras, mas mantém outros nomes entre as principais escolhas por causa dos desafios e riscos que a estatal enfrenta à precificação dos produtos em ano de disputas sobre o preço do petróleo.

Segundo o banco, “há uma relação positiva” entre risco e recompensa para os papéis da Petrobras.

https://www.suno.com.br/noticias/gasolina-petrobras-petr4-petroleo-perspectivas-2022/